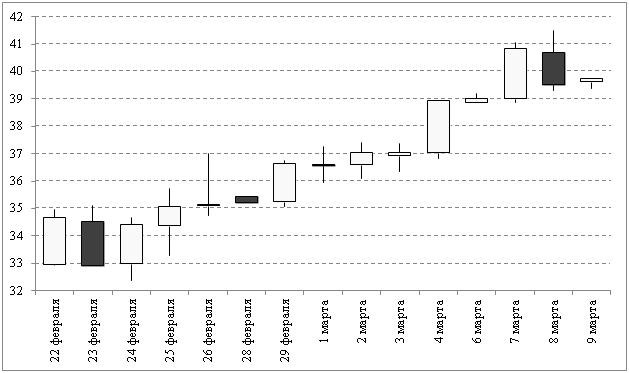

В течение минувших двух недель котировки на рынке нефти продемонстрировали значительный и уверенный рост. С 22 февраля по 8 марта цена закрытия торгов на нефть марки Brent выросла с 34.67$ до 39.74$ за баррель, или на 14%. При этом в течение торговых дней 7 и 8 марта максимальная цена достигала 40.83$ и 41.48$ за баррель (см. рисунок 1). Отметим, что в последний раз цены на нефть выше 40$ за баррель наблюдались в декабре прошлого года, а рост в течение трех недель подряд не наблюдался с мая прошлого года. Признаком сильного внутри месячного тренда роста котировок нефти служит превышение цен закрытия над ценами открытия торгов. Причиной подобного роста стали новости о сокращении числа буровых установок в США, остановка наращивания объемов добычи нефти некоторыми нефтеэкспортирующими странами, а также ожидание встречи представителей стран ОПЕК в Москве в конце марта.

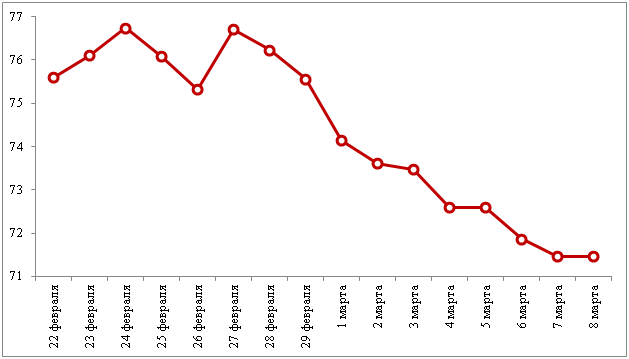

Возможно, данная динамика повышательного движения нефтяных цен является началом нового долгосрочного тренда, а возможно – это кратковременная коррекция, после которой начнется движение вниз или в боковом тренде. Но, тем не менее, вслед за ростом нефти продолжил укрепление российский рубль (см. рисунок 2).

Рисунок 1. Динамика биржевых цен на нефть марки Brent, долл. США за баррель

По данным finam.ru

За анализируемый период котировки USD/RUB упали с 75.6 рублей до 71.4 рублей, при этом 24 и 27 февраля наблюдался незначительный рост до 76.7 рублей. Тем самым за последние две с половиной недели на фоне роста нефтяных котировок российский рубль укрепился на 5.5%. (см. рисунок 2).

Рисунок 2. Динамика биржевого курса USD/RUB (average), рублей за доллар США

По данным oanda.com

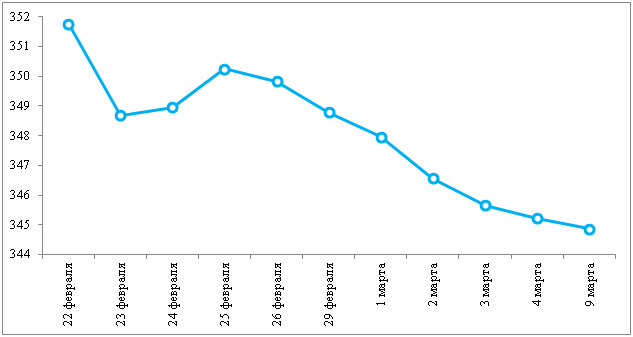

Уже по сложившейся в последнее время связям динамики валютных курсов в рамках свободноплавающего режима вслед за укреплением рубля наблюдается укрепление тенге. Так с 22 февраля по 9 марта номинальный обменный курс доллара США к тенге снизился с 351.8 тенге до 344.86 тенге (за 9 марта – данные результатов утренней сессии), или на 2.98% (см. рисунок 3). Напомним, что за аналогичный период рубль укрепился на 5.5%, то есть на 2.5% больше, чем тенге. Это означает, что в данный момент Национальный Банк Казахстана выступает в качестве нетто-покупателя на валютном рынке и не позволяет укрепляться тенге в «полную силу», то есть не допускает снижения USD/KZT до уровней снижения USD/RUB. Другими словами, в настоящее время регулятор Казахстана «не играет на понижение» курса тенге в преддверии выборов в Парламент страны для создания позитивного настроя у электората, а напротив, в целях снижения волатильности курса национальной валюты, которая может усилиться при резком укреплении обменного курса и возникла вследствие значительного укрепления рубля и рост нефтяных цен, сдерживает снижение динамики USD/KZT посредством продажи тенге и покупки долларов США, тем самым пополняя свои резервы иностранной валюты.

Рисунок 3. Динамика биржевого курса USD/KZT (average weighed), тенге за доллар США

По данным НБРК

Рисунок 4. Средневзвешенная ставка денежного рынка KASE MM-Index (close) и базовая ставка НБРК, % годовых

По данным НБРК и KASE

При этом в рамках денежного рынка Нацбанк продолжает политику по базовой ставке, которая в настоящее время составляет 17% годовых, а верхняя и нижняя границы коридора ставок составляют соответственно 19% и 15%. На протяжении анализируемого периода на фоне укрепления тенге средневзвешенная ставка денежного рынка MM Index колебалась чуть выше нижней границы коридора базовой ставки. Упорядочение и стабилизация механизма формирования рыночной ставки денежного рынка согласно базовой ставке Нацбанка вне зависимости от ситуации на валютном рынке говорит о том, что рынок стал адаптироваться к данному инструменту, учитывать в формировании своих ожиданий. Следующим шагом Нацбанка должно стать слабое снижение базовой ставки для анализа соответствующей реакции рынка, но не более, так в настоящее время все еще сохраняются инфляционные риски.

Таким образом, мы видим, что к настоящему моменту формирование обменного курса USD/KZT еще значительней стало зависеть от макроэкономической ситуации, а функционирование и регулирование процентного канал и денежного рынка демонстрируют значительный прогресс в рамках политики инфляционного таргетирования, что в последующем внутренней экономике позволит менее болезненно реагировать на внешние шоки, передаваемые через обменный курс.