Текущая работа является обзором на научную статью

Drechsel T. (2024). Estimating the Effects of Political Pressure on the Fed. University of Maryland & CEPR

В августе 2015 г. Национальный Банк Казахстана объявил о переходе к политике инфляционного таргетирования. Тогда это решение не сразу встретило одобрение общественности, но уже сейчас – почти 9 лет спустя – стали более ярко проявляться плюсы принятого решения: изменения обменного курса, происходящие теперь на основе рыночных факторов (вместо «ручной» девальвации), стали более предсказуемыми; повысилась заинтересованность и финансовая грамотность населения в вопросах курсообразования и инфляции, инструменты денежно-кредитной политики стали понятными, и стало практиковаться более активное взаимодействие ЦБ с общественностью по вопросу принятия решений о базовой процентной ставке. Но несмотря на все перечисленные плюсы, очевидно, что некоторые вопросы осуществляемой денежно-кредитной политики, остались на повестке и сегодня. Одним из таких вопросов является независимость Центрального Банка.

На сегодняшний день можно найти обширные эмпирические исследования, причем как старые, так и свежие, которые подтверждают преимущества для целей устойчивой инфляции политически независимого центрального банка (Alesina and Summers, 1993; Dincer and Eichengreen, 2014).

Но что такое «независимость» центрального банка и что такое «давление» на центральный банк? Одной из первых работ, в которой предпринята попытка оценить давление на центробанк, считается исследование Уоллеса и Саржента (1961). Авторы рассмотрели «давление» фискального органа как проявление фискальной активности – быстро растущие государственные расходы и высокий уровень государственного долга.

Но что, если давление оказывается не через инструменты фискальной политики, а напрямую, на представителя центробанка по примеру современной Турции? Да, и в Казахстане можно найти недавние примеры в 2022-2023 г., когда представители МНЭ или Минфина давали «публично советы» представителям Нацбанка снизить базовую процентную ставку.

Такого рода давление не исследовалось ранее, так как, казалось, что нет возможности отделить политически мотивированное (осуществленное под чьим-то давлением) решение центробанка от просто «неправильного» решения центробанка на фоне, например, банальной неосведомленности или некомпетентности главы ЦБ.

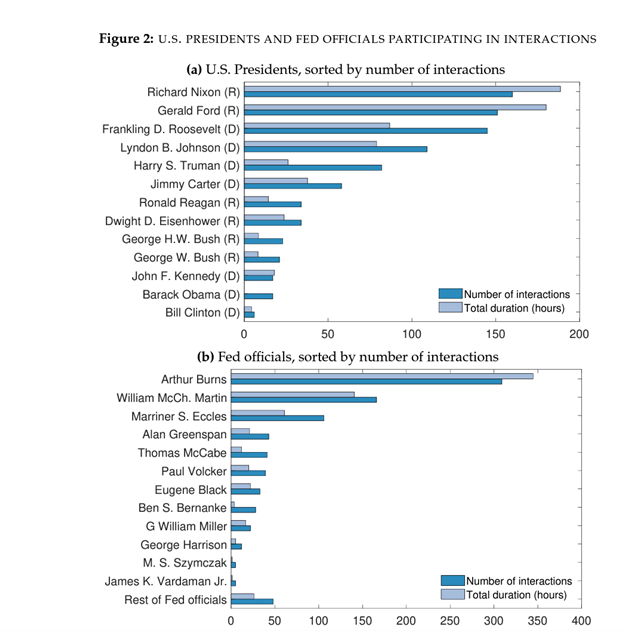

Однако в январе этого года экономист университета Мэриленда, Томас Дрексель (Thomas Drechsel) решил взяться за этот вопрос и оценить политическое давление на глав ФРС, собрав обширную базу данных по количеству раз и количеству часов взаимодействия президентов США с представителями ФРС за период с 1933 года по 2016 год (то есть с президенства Рузвельта до Обамы).

Всего за 1933–2016 гг. Томас Дрексель выявил 800 встреч президентов с представителями ФРС. Такие сведения он получил, собрав архивные данные по ежедневному расписанию всех президентов США от Рузвельта до Обамы.

Средняя продолжительность встречи президента с представителем ФРС за этот период составила 53 минуты. При этом, 36% встреч осуществлялось в виде деловых встреч один-на-один (президент и председатель ФРС), 11% - в виде неформальных встреч по выходным, 16% - в общественных местах, типа обедов. В 92% случаях президенты США взаимодействовали напрямую с председателями ФРС (the Fed Chair) и только в 8% случаях встреча проходила с любым другим официальным представителем ФРС.

Одним из интересных «выбросов» в выборке Дрекселя стали взаимоотношения президента Ричарда Никсона с председателем ФРС Артуром Бёрнcом (Arthur Burns). За время президенства Никсона они встретились 160 раз, и общая продолжительность их встреч составила 190 часов (практически 8 суток непрерывного общения)! Тут стоит сделать заметку, что Ричард Никсон был 37-ым президентом США в период 1969-1974 гг., а Артур Бернс был назначен Никсоном председателем ФРС в 1970 г. и пробыл на этом посту до 1978 гг.

Что Никсон, что Бернс стали «горькими» главами в истории США: первый запомнился Уотергейтским скандалом (Watergate Scandal) и был обвинен в тайной прослушке своих оппонентов, а второй был назван в свое время худшим председателем ФРС, проводившем мягкую денежно-кредитную политику в условиях растущей инфляции. Так, в конце 1971 г. ФРС понизила процентную ставку на 150 б.п., а в общей сложности монетарное смягчение с февраля 1970 г. по ноябрь 1972 г., когда Никсон победил на выборах, составило, по подсчетам Дрекселя, около 400 б.п. (годовая инфляция выросла с 3,3% в 1972 г. до 6,2% в 1973 г.)

Следует, конечно, иметь в виду, что в целом время президентства Никсона попало на нелегкий период для экономики США, когда обычная кривая Филлипса перестала работать: уровень инфляции рос вместе с уровнем безработицы – началась стагфляция. Только 35 лет спустя, в 1995 г. Роберт Лукас откроет одну из теоретических концепций, объясняющих неудачи экономической политики Никсона, а именно новый тип ожиданий экономических агентов – рациональные ожидания.

Но даже с учетом этого политика Бернса казалась странной, учитывая, что в экономических научных кругах Артур Бернс был почитаемым профессором, отличавшимся четким пониманием воздействия инструментов ДКП на экономику. Что уж говорить, если именно Бернс преподавал Милтону Фридману и своими лекциями оказал влияние на этого человека, впоследствии названным «отцом монетаризма».

Картина с Бернсом прояснилась несколько позже, когда вышли в свет некоторые сведения из его личного дневника. Например, Бернс пишет в своем дневнике, что «президент сделает все, чтобы быть переизбранным», и что Никсон призвал его «начать расширять денежную массу и предсказывать катастрофу, если ее не увеличить» (Ferrel, 2010). Из этих же записей становится ясно, что сам Бёрнс зачастую был против определенных решений Никсона.

И тут следует отметить, что не все были слепы и не замечали давление со стороны Никсона на председателя ФРС. Публикации СМИ того периода указывают на то, что давление на ФРС было общеизвестным. Да, и сам Никсон не стеснялся в выражениях, говоря вслух о том, что Совет ФРС будет «набит» дополнительными членами, чтобы окончательно поставить ФРС под контроль Белого дома. Не стеснялся Никсон и публично оспаривать точку зрения Бернса в СМИ относительно денежно-кредитной политики. Например, во время пресс-конференции в августе 1971 года он хвалит мягкую ДКП, заявляя «(...) вы наблюдали экспансионистскую монетарную политику, и это одна из причин, по которым мы и жили в рамках расширяющейся экономики все 6 месяцев этого года» и критикует позицию Бернса.

Риторика и поведение Никсона окончательно подорвали доверие населения к политике ФРС в целом и к Бернсу в частности. Дрексель на основании метода локальных проекций построил импульсные отклики инфляции и инфляционных ожиданий в ответ на просто «монетарный шок» и в ответ на «монетарный шок под политическим давлением».

Результаты показали, что снижение центробанком ставки по политическим мотивам на 100 б.п. приводит к росту общего уровня цен в экономике через 4 года на 5%. Если аналогичное монетарное смягчение происходит без политического вмешательства, цены увеличиваются не более чем на 1%. Аналогична картина и с инфляционными ожиданиями: через 5-6 лет инфляционные ожидания выше на 4%, если монетарный шок был политически мотивированным, и не превышают 1%, если монетарный шок был «самостоятельным» решением ФРС.

Дрексель обращает внимание на то, что механизм трансмиссии монетарных решений, принятых по политическим мотивам, отличается от традиционного механизма. Осознание населением того, что центробанк не независим в своих действиях, повышает инфляционные ожидания экономических агентов, и одновременно подавляет рост их активности – по итогу реакция ВВП и безработицы на политически мотивированное ослабление ДКП оказывается слабой.

Дрексель своим исследованием в очередной раз доказывает, что расчет политиков на выигрыш от вмешательства в денежно-кредитную политику и общественное порицание представителей центробанка, по итогу оборачивается высокой инфляцией при отсутствии желаемого устойчивого экономического роста.

К слову, доверие к ФРС как к независимому органу было установлено в США в период председательства Пола Волкера, который пришел как раз на смену Бернсу в 1979 году. Волкер запомнился в истории США как «убийца инфляции» и самый жесткий председатель ФРС. К началу 1980 г. годовая инфляция в США уже превысила 14%. Поэтому Волкер был решителен с самого начала своего правления в ФРС и перешёл сразу к действиям - он поднял процентную ставку до 20% в начале 80-х, и более того открыто всем заявил, что ФРС больше не будет печатать деньги для поддержания экономики. Своими жесткими, хотя и необходимыми мерами, Волкер вогнал экономику США в депрессию, которую позже назвали «волкеровским шоком». Именно он отстоял позицию «независимости» ФРС в принятии решений по денежно-кредитной политике, «прибив» инфляционные ожидания американцев на долгие годы вперед.

На заметку, за те же 8 лет председательства в ФРС Волкер взаимодействовал с президентом США всего 20 часов или 50 встреч (для сравнения повторимся, что у Бернса было 190 часов общения с Никсоном или 160 встреч), при этом продолжительность встреч Волкера с президентом в среднем составляла 20 минут.