Данная статья является обзором на исследование:

Pokrovskaia N.V., & Belov A.V. (2020). Tax Revenues of Local Budgets in Unitary States: a Case Study of Japan

Нынешнее состояние республиканского бюджета Казахстана оставляет желать лучшего: экономисты страны критикуют как неработающее бюджетное правило, так и провалы в администрировании налоговых поступлений, отсутствие анализа налоговых преференций и др. Но помимо тех проблем казахстанского бюджета, которые лежат на поверхности, есть и систематические: речь идет о (не)самостоятельности местных бюджетов. До сих пор регионы Казахстана большую часть доходов получают в виде трансфертов, а не налоговых поступлений, а потому региональные власти имеют низкую мотивацию осуществлять эффективное администрирование налоговых поступлений.

Фискальная децентрализация или повышение самостоятельности местных бюджетов играет важную роль и не является чуждым явлением в экономическом развитии и управлении финансами в унитарных государствах. Здесь показателен пример Японии, которая, несмотря на свою унитарную структуру, является примером успешного сочетания централизованного управления и местной финансовой автономии. Этот уникальный баланс позволяет местным органам власти эффективно управлять бюджетами, адаптируясь к специфическим нуждам своих регионов, при этом оставаясь в рамках общей государственной политики.

В данном обзоре мы рассмотрим особенности «подконтрольной» фискальной децентрализации в Японии, где местные власти, опираясь на развитую систему налоговых поступлений и регулируемые трансферты, играют важную роль в поддержании устойчивости местных финансов. Анализируя японский опыт, мы также обсудим сложившуюся систему местных финансов в Казахстане.

Развитие системы местных финансов в Японии началось с конца XIX века в ходе Реставрации Мэйдзи, когда страна проходила через быстрые реформы и модернизацию. Япония переняла многие элементы прусской модели управления, включая строго централизованную систему местных финансов. Местные налоги были привязаны к национальным, и их ставки и сборы устанавливались на центральном уровне, что обеспечивало единый подход к налогообложению, но ограничивало возможности местных властей.

После Второй мировой войны, в рамках политических и экономических реформ, инициированных американской оккупацией, Япония начала движение в сторону децентрализации. Ключевую роль в этом процессе сыграл доклад миссии Шупа, предложивший меры по усилению роли местных налогов и увеличению финансовой автономии местных органов власти. Несмотря на то, что не все рекомендации миссии были полностью реализованы, они заложили основу для последующих реформ.

Современная бюджетно-налоговая система Японии представляет собой сложный механизм, включающий в себя как централизованные, так и децентрализованные элементы, что позволяет эффективно управлять финансовыми потоками на всех уровнях управления. Достичь этого удалось за счет политики «подконтрольной децентрализации» суть которой заключается в децентрализации налоговых и бюджетных полномочий в сочетании с сохранением значительной роли центрального правительства в регулировании и координации деятельности местных органов власти. Таким образом «подконтрольная децентрализация» представляет собой попытку наделения властей на местном уровне – префектур и муниципалитетов самостоятельностью в введении пакетов местных налогов и управлении собственным бюджетом, в то время как предлог – «подконтрольная» закрепляет за центром принятия ключевых решений, распределение ресурсов и финансовое выравнивание местных бюджетов.

Местные налоги в Японии достаточно разнообразны и делятся на префектурные и муниципальные, причем каждый из уровней власти имеет свои ключевые источники доходов, сохраняя при этом высокий уровень диверсификации налоговых поступлений.

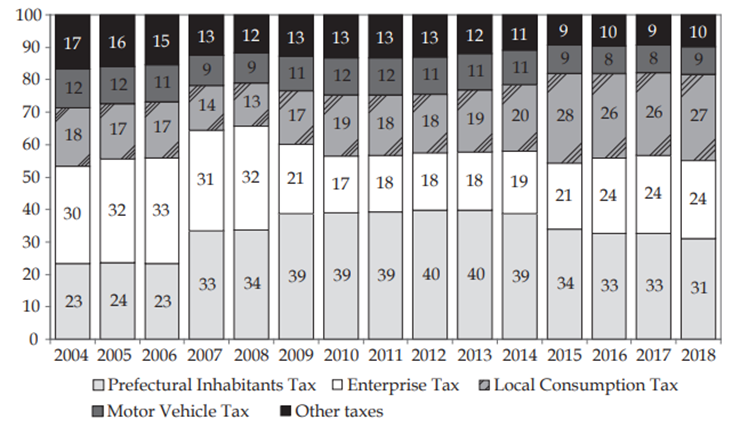

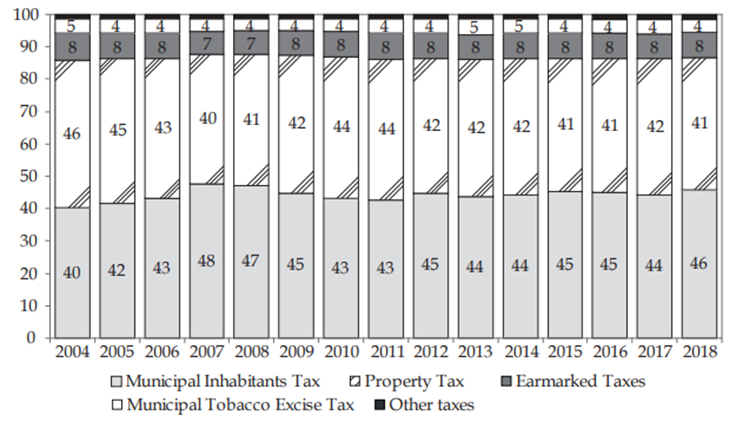

Рассмотрим структуру налоговых доходов префектур и муниципалитетов в разрезе с 2004 по 2018 годы.

Диаграмма 1. Налоговые доходы префектур в Японии 2004-2018, %

Источник: Financial Statistics of Japan.

Диаграмма 2. Налоговые доходы муниципалитетов в Японии 2004-2018, %

Источник: Financial Statistics of Japan.

В 2018 году около 39% от всех налоговых поступлений страны приходилось на местные бюджеты. Это достаточно высокий показатель по сравнению с другими унитарными государствами, что свидетельствует о высоком уровне децентрализации финансов в Японии.

Интересно, что распределение налоговых поступлений на местном уровне между префектурами и муниципалитетами остается относительно равным на протяжении многих лет, с незначительными колебаниями. В частности, в 2016 году префектуры и муниципалитеты получили соответственно 46% и 54% от всех местных налоговых поступлений.

При этом, несмотря на высокий уровень налоговых поступлений на местном уровне центральное правительство осуществляет трансферты в пользу местных бюджетов с целью финансового выравнивания – равномерного распределения ресурсов между регионами Японии. Основной механизм этого выравнивания – местный распределительный налог (Local Allocation Tax, LAT), который представляет собой фиксированную долю от национальных налогов, таких как подоходный налог, корпоративный налог, налог на алкоголь и налог на потребление. Важно отметить, что несмотря на наличие слова «налог» в термине LAT, данный инструмент не является налогом – это особый вид гранта из центрального бюджета для распределения части национальных налоговых поступлений между местными бюджетами. Иными словами, местный распределительный налог (LAT) представляет собой трансферт в местные бюджеты.

Таблица 2. Национальные доходы, передаваемые в местные бюджеты Японии

Источник: Financial Statistics of Japan.

Исходя из таблицы 2 можно наблюдать, что в среднем в регионах Японии две трети доходов местного бюджета составляют собственные налоговые доходы, тогда как приблизительно одну треть занимают трансферты из центрального бюджета. Это является наглядным доказательством того, что фискальная децентрализация в Японии сочетается с контролем со стороны центра, выражающегося в равном распределении средств центром, посредством передачи трансферт.

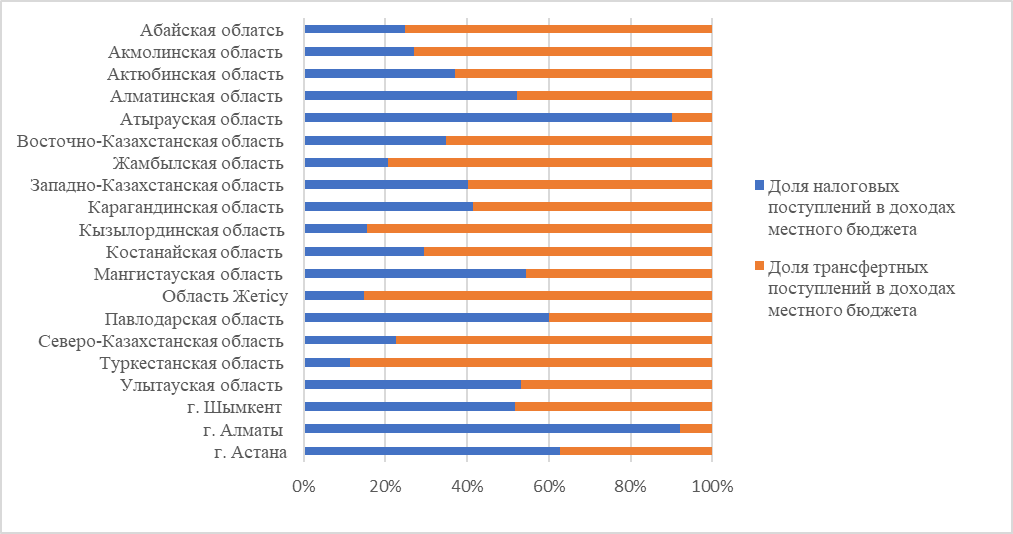

Показательным обратным примером выступает структура доходов регионов Казахстана, где наибольшую долю занимают как раз трансферты, а не собственные налоговые доходы.

Диаграмма 3. Удельный вес налоговых поступлений и трансфертов в доходах местного бюджета по регионам РК за 2023 г., в % от общего объема доходов местного бюджета

Источник: составлено автором на основе данных Министерства финансов РК

Можно заметить, что в Казахстане всего около восьми регионов находятся не в критической зависимости от трансфертов из республиканского бюджета: города республиканского значения – Астана, Алматы и Шымкент, нефтяные регионы – Мангистауская (с 2023 года уже регион-субвенциар) и Атырауская области, а также Алматинская, Павлодарская и Улытауская область. В остальных 12-ти регионах доля трансфертных поступлений преобладает в структуре общих доходов регионов. Это говорит о высоком уровне фискальной централизации, что подразумевает необходимость рассмотрения расширения полномочий местных властей в развитии местной налоговой базы с целью обеспечения финансовой автономии регионов. Хотя следует признать, что за последние 4 года ситуация улучшилась. Еще в 2018 г. в стране начался второй этап по внедрению самостоятельного бюджета местного самоуправления. В 2020 г. был завершен третий заключительный этап с выделением четвертого уровня бюджета (ранее в Казахстане было 3 уровня бюджета) - бюджета городов районного значения, поселков, сел и сельских округов с населением численностью 2000 человек и ниже. Тем не менее, к целевому значению по доле трансфертов местных бюджетов в 25%, озвученному главой государства в Послании народу Казахстана в 2023 г., мы еще не приблизились.

Япония в данном контексте выступает примером унитарного государства с развитой региональной экономикой, располагающей целым комплексом фискальных инструментов, позволяющим префектурам и муниципалитетам рассчитывать на собственные доходы. Налоговые доходы на местном уровне в Японии воспроизводятся самостоятельно за счет уплаты местных налогов жителями регионов, а также выпуска облигаций. В Казахстане же наблюдается крайне выраженная форма бюджетного унитаризма, при которой распределение налогов полностью контролируется центром, а местные бюджеты выступают не только как получатели трансфертов, но и как получатели налогов, распределяемых центральными властями на местный уровень.